Crowdinvesting Immobilien – Tipps zum Vergleich

Crowdinvesting in Immobilien ist ein boomender Markt. Welche Chancen und Risiken bietet er Privatanlegern in Immobilien? – Tipps zum Vergleich.

Crowdinvesting in Immobilien

![]() Crowdinvesting ist eine neue Beteiligungsmöglichkeit. Gerade für all jene, die in Immobilien als Kapitalanlage investieren wollen, erscheint sie lukrativ. Denn im Vergleich zu klassischen Immobilieninvestitionen bietet sie Chancen für eine bessere Risikostreuung im Portfolio.

Crowdinvesting ist eine neue Beteiligungsmöglichkeit. Gerade für all jene, die in Immobilien als Kapitalanlage investieren wollen, erscheint sie lukrativ. Denn im Vergleich zu klassischen Immobilieninvestitionen bietet sie Chancen für eine bessere Risikostreuung im Portfolio.

Auch deshalb ist Crowdinvesting für Immobilien zur Zeit in aller Munde. Und als die ersten Großprojekte ihre Investoren auszahlten, verstummten viele Kritiker. Bis dahin hatten sie nicht selten die Anlage-Projekte und die neue Art der Finanzierung als Luftnummern verschrien.

„In den ersten neun Monaten des Jahres 2017 konnten die großen Plattformen mehr als 100 Mio. Euro von der Crowd einsammeln und damit das Jahresvolumen von 2016 mehr als verdoppeln, zeigen Zahlen des Branchenportals crowdfunding.de. Immobilien machen mittlerweile rund 80 Prozent des gesamten Crowdinvesting-Markts aus und liegen damit weit vor den hochgelobten Start-ups, die von Januar bis September vergangenen Jahres gerade einmal 17 Mio. Euro einsammelten.“ (capital.de, 23.01.2018)

Eine Beteiligung ist schon mit geringen Beträgen möglich. Sollten diese verloren gehen, lässt sich der Betrag zur Not verschmerzen. Kritiker verweisen besonders auf einen möglichen Totalverlust. Die Gefahr sehen sie vor allem, weil diese Form des Investments noch wenig gesetzlich reguliert ist.

Seit 2011 mehr als eine Milliarde Euro investiert

Fonds Professionell berichtete am 02.03.2020 über die aktuelle Entwicklung am Crowdinvestingmarkt.

„Von 2011 bis 2019 haben Crowdinvestoren insgesamt 1,1 Milliarden Euro über Internet-Plattformen investiert. Davon kamen 422 Millionen allein im vergangenen Jahr zusammen. Das sind die zentralen Ergebnisse des „Crowdinvest Marktreport 2019″, den der Marktbeobachter Crowdinvest.de veröffentlicht hat.

Der stärkste Zuwachs und das das größte anteilige Volumen entfällt auf Immobilien. Bis Ende 2019 wurden 721 Millionen Euro in 514 Immobilienprojekte investiert.“

Unternehmensfinanzierungen bilden mit 347 Mio. Euro das zweitgrößte Segment im Markt der Crowdinvestents. Davon bilden knapp 30 Prozent Start-up-Finanzierungen. In Energie-Projekte flossen rund 32 Millionen.

Crowdinvesting – die größten Anbieter

Aktuell gibt es verschiedene größere Plattformen, die Immobilien-Crowdinvesting anbieten:

- Bergfürst,

- CrowdDesk,

- Exporo,

- iFunded,

- Zinsland,

um nur einige zu nennen. Neben den geringen Einsätzen ab 500 Euro werben die Anbieter mit hohen Renditen für die Kapitalanlage. Renditen bis zu 9,5 Prozent lassen sich mit Bestandsimmobilien nicht erreichen. Allerdings sind diese mit Projektentwicklung schon eher möglich.

Nach einer Studie des Instituts für Demoskopie Allensbach sind für rund 70 Prozent der Crowd-Anleger die hohen Renditeversprechen ausschlaggebend für ihre Beteiligung.

Doch auch wenn die Anbieter versprechen, dass alle Projekte auf Herz und Nieren geprüft würden, letztendlich muss jeder Anleger selbst prüfen.

Update 2025: Aktuelle Entwicklungen im Immobilien-Crowdinvesting

Der Markt für Immobilien-Crowdinvesting entwickelt sich dynamisch – und mit ihm auch die Rahmenbedingungen für Anleger. Neue Erkenntnisse und Erfahrungen der letzten Jahre zeigen: Chancen und Risiken sind deutlicher zutage getreten.

Wichtige Beobachtungen:

Hoher Fremdkapitalanteil: Viele Projekte setzen stark auf Leverage. Das kann die Rendite erhöhen, führt aber im Fall von Markt- oder Bauverzögerungen zu einem deutlich höheren Verlustrisiko.

Begrenzte Handelbarkeit: Da es in der Regel keinen Sekundärmarkt gibt, ist ein Ausstieg vor Laufzeitende kaum möglich. Die Investition bleibt damit über die gesamte Projektdauer gebunden.

Transparenz und Informationslage: Prospekte und Projektdetails sind nicht immer vollständig oder klar formuliert. Eine sorgfältige Eigenprüfung der Unterlagen bleibt unerlässlich. Es gibt zwar eine EU Verordnung (EU), mit der die rechtliche Stellung der Anleger gestärkt werden soll. Doch zugleich bleib Schwarmfinfanzierung ein Streitpunkt – zumindest in Einzelfällen.

Erfahrungen aus der Praxis: In den letzten Jahren kam es vereinzelt zu Projektpleiten, z. B. auf bekannten Plattformen wie Exporo oder Bergfürst. Hier konnten Anleger ihr Kapital teilweise oder gar nicht zurückerhalten.

Empfehlung:

Setzen Sie konsequent auf Diversifikation – sowohl über verschiedene Plattformen als auch über mehrere Projekte. Investieren Sie nur Kapital, dessen Verlust im Extremfall verkraftbar wäre. Bei Renditeversprechen von über 8–10 % lohnt sich eine besonders kritische Prüfung. Kürzere Laufzeiten von 12 bis 36 Monaten können zudem helfen, das Risiko zu reduzieren.

Insofern ist Crowdinvesting für risikofreudige Investoren zugleich ein Instrument zur Streuung ihrer Kapitalanlage.

Chancen

- Rendite bis fast zehn Prozent

- Relativ kurzfristige Anlage (oft ca. zwei Jahre)

- Geringe Mindestbeteiligung möglich

- Gute Streuung im Portfolio

- Geld-zurück-Garantie, wenn nicht genug Kapital zusammenkommt

- Keine Kaufnebenkosten (Grunderwerbssteuer…)

Risiken

- Hohes Risiko, weil (noch) nicht regulierter Markt

- In der Regel Nachrangdarlehen (im Insolvenzfall droht Totalverlust)

- Geringe Möglichkeit zur Prüfung der Beteiligung vor Investition

- Kein Investment „zum Anfassen“

- Wie seriös sind die Bauunternehmen/Projekte?

Warum Immobilien als Kapitalanlage?

Drei Geheimnisse, warum Immobilien als Kapitalanlage unverzichtbar für den Schutz Ihres Vermögens sind

Wer heute erfolgreich und gewinnbringend arbeitet, weiß, wie schwer es ist, eigenes Vermögen aufzubauen. Dabei bleibt eine Frage oft unbeantwortet: Wie lässt sich das heute so schwer verdiente Geld für die Zukunft sichern – und möglichst mehren?

Immobilien als Kapitalanlage sind dabei unverzichtbar. Obwohl die Gründe dafür offensichtlich sind, sind sie nicht jedem bewußt – ja sie sind für viele wie Geheimnisse nicht nachvollziehbar. In diesem Beitrag erfahren Sie die drei Geheimnisse, warum Immobilien als Kapitalanlage unverzichtbar für den Schutz Ihres Vermögens sind.

More…

Artikel jetzt vorlesen lassen!

Erwartungen und Möglichkeiten privater Vermögensbildung

Aus den Medien stürzen fast täglich Nachrichten auf uns ein: unsere bisherigen Systeme der Altervorsorge versagen. Selbst Politiker kommen immer weniger umhin, diese unabweisbare Wahrheit zuzugeben. Ob Arbeit, Gesundheit, Altersvorsorge – aus Lebenslagen werden Lebenslügen. Trotzdem werden noch viel zu häufig Fakten schöngeredet. Der wirtschaftliche und soziale Absturz ist programmiert.

Die Alterspyramide kippt. Die künftigen Rentner sind die Verlierer von Morgen – es sei denn, sie sichern sich heute mit privater Vorsorge den Lebensstandard von Morgen.

Der Fürsorgestaat ist am Ende. Die goldenen Jahre sind vorüber und die bisherigen Methoden sozialer Vorsorge im Umbruch. Immer unverblümter bitten Bund und Länder die Bürger zur Kasse. Dennoch wächst der Schuldenberg auf Kosten künftiger Generationen.

Aus dem Generationenvertrag wird der Generationenkonflikt

Die Chancen auf ausreichende Altersvorsorge werden mehr und mehr eingeschränkt. Zwar wird das Rentenrecht oft geändert. Trotzdem steigen Beiträge und sinken die Auszahlungen. Alle wissen es, auch die Regierung. Doch die Regierungen von Bund und Ländern halten weitgehend an den tradierten Systemen fest. Grundlegende Reformen sind nicht in Sicht.

Das gesetzliche Renteneintrittsalter wurde erhöht. Doch wird es dann auch Arbeit für die Älteren geben? Forschungsinstitute kündigen für die kommenden Jahre weiterhin geringes Wirtschaftswachstum an. Wenn Jugendliche schon jetzt schlechte Chancen auf dem Arbeitsmarkt haben, oft von einem befristeten Arbeitsverhältnis in ein anderes befristetes Arbeitsverhältnis gedrängt werden, dann kann nicht erwartet werden, dass sie die Renten für die Älteren erwirtschaften.

Menschliche Arbeitskraft ist nicht mehr geachtet. Roboter und Maschinen statt Menschen erscheint als „alternativlose“ Dynamik am Arbeitsmarkt. Konkurrenz und Kostendruck infolge der Globalisierung prägen immer stärker die Entwicklung einzelner Volkswirtschaften.

Die Lebenserwartung der Europäer hat sich während der vergangenen 100 Jahre fast verdoppelt. Dieser demografische Trend stellt alle vor gravierende Herausforderungen – und begründet die Frage jedes Einzelnen nach seiner persönlichen Vermögensvorsorge.

Bald wird es mehr über Achtzigjährige geben als unter Zwanzigjährige. Auf fast jeden Beitragszahler kommt dann ein Rentner – und deren Lebenserwartung steigt weiter.

Die richtigen Anlageentscheidungen

Jeder von uns hat viele Fragen zur Zukunft und sucht nach Antworten. Aber wer kann Wirtschafts- und Währungsentwicklung, Börsenkurse oder Markttrends exakt voraussagen?

- Wie ist Ihre aktuelle Vermögenssituation?

- Haben Sie im letzten Jahr Liquidität gewonnen?

- Welche Anlagenziele möchten Sie verwirklichen?

- Konnten Sie bereits steuerspared investieren?

- Glauben Sie, Steuern und Abgaben werden reduziert?

Kapitalbildung trotz Inflation

Manche Anleger glauben, im Alter brauche man weniger Geld als in der aktiven Berufszeit. Das ist leider ein Irrtum. Denn das Leben wird nicht billiger, wenn man später mehr Freizeit hat. Reichen also Ihre Ersparnisse, um den heutigen Lebensstandard wirklich auch für die Zukunft zu sichern? Selbst das Wohnen in den eigenen vier Wänden ist nicht kostenfrei, denn Erhaltung und laufende Abgaben kosten immer mehr Geld.

Offiziell wird für den Euro die Inflation zwar geleugnet, doch fast alle Preisvergleiche offenbaren sie. Jedes Sparkonto verliert an Wert. Immobilienpreise und Mieten steigen.

Auch wenn die Inflationsraten niedrig sind – der Wert des Euro nimmt beständig ab. Nicht nur die zwei Währungsreformen in Deutschland 1923 und 1948 haben das Sparverhalten von Generationen geprägt – sondern auch die Abschaffung der einst geachteten D-Mark. Der berühmte Sparstrumpf hat also Löcher – und Geld „unter der Matratze“ bringt weder Zinsen noch sichert es Werterhalt.

Bei einem derzeitigen Monatseinkommen von beispielsweise 5.000 € und einer angenommenen Geldentwertung von drei Prozent pro Jahr müssten Sie nach 20 Jahren über 9.000 € monatlich beziehen, um den heutigen Lebensstandard zu bewaren!

Ist Ihr Einkommen in 20 Jahren fast doppelt so hoch wie Ihr jetziges Einkommen? Mit Immobilien als Kapitalanlage können Sie allerdings von der Inflation mehrfach profitieren.

Auch für die heutigen „Besserverdiener“ reicht es nicht, „irgendwie“ vorzusorgen. Wenn vom heutigen Bruttoeinkommen durch Steuern und Abgaben gerade einmal die Hälfte übrig bleibt, sind nicht mehr viele Wünsche für den privaten Vermögensaufbau erfüllbar.

Kranken- und Pflegeversicherung, künftige Steuern auf Altersrenten – egal wie man sie nennt – mindern zunehmend jene Beträge, die noch zur privaten Vermögensbildung verfügbar sind.

Die Lösung: Mindern Sie legal Ihre Steuerzahlungen an das Finanzamt und setzen Sie diese Ersparnisse zur Kapitalbildung ein.

Immobilien als Kapitalanlage – die dauerhafte, krisenfeste Vorsorge

Grundbesitz hat Bestand und ist durch nichts zu ersetzen. Anlageentscheidungen sind immer auch im Rahmen ihrer Zeit zu sehen.

- Welche Einflüsse bestimmen das wirtschaftspolitische Klima?

- Welche Faktoren sind maßgebend für künftige Entwicklungen?

- Über Jahrzehnte hinweg hat sich eine Konstante erwiesen: Grundbesitz bildet die solideste Form von Kapitalzuwachs.

Wissen Sie noch, wieviel das Wohnhaus Ihrer Eltern oder Großeltern kostete? Verglichen mit heutigen Zahlen sind dies wirklich Zahlen aus einer vergangenen Zeit. Seit 1914 erzielten Baulandpreise jährlich ein deutliches Plus. Ob sich Währungsreformen wie 1923, 1948 oder Währungstausch wie 2002 wiederholen, weiß niemand – aber dies ist gewiss: Immobilieneigentümer waren immer besser dran. Es gibt keine solidere Wertschöpfung, und diese Erfahrung spricht dafür, dass Sachwerte auch in Zukunft siegen werden.

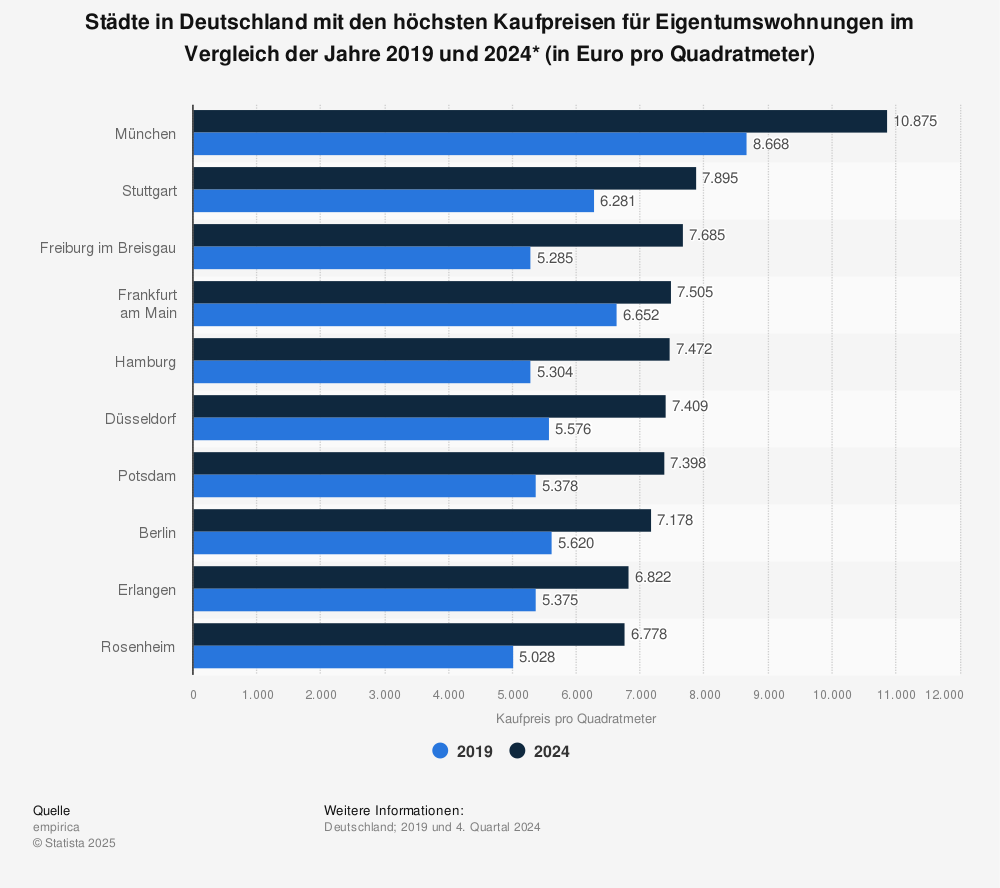

Mehr Statistiken finden Sie bei Statista

Mehr Statistiken finden Sie bei Statista

In der Geschichte hat sich erwiesen: Grundbesitz hat wirklichen Bestand, und weitere Gründe sprechen für diese Form des Vermögensaufbaus:

- Veränderte Moden und Lebensstile wecken Wünsche nach höherem Wohnkomfort.

- Mehr Wohnfläche pro Bewohner wird verlangt (zur Zeit ca. 41 m² je Person; in den 60er-Jahren waren noch jeweils 20 m² üblich, für das Jahr 2030 werden ca. 55 m² je Bewohner erwartet).

- Durch immer mehr Ein-Personenhaushalte wächst der Wohnungsbedarf.

- Das Ifo-Institut beziffert den Jahresbedarf auf etwa 400.000 Wohnungen, dieses Ziel wird seit Jahren nicht mehr erreicht.

- Die derzeitige Versorgungslücke wächst weiter: Der Zustrom aus anderen Ländern hält an; dies stabilisiert auch das Preisniveau für ältere Wohnungen.

- Ein hoher Anteil des Wohnungsbestandes ist sanierungsbedürftig oder bereits abbruchreif. Im Vergleich zum westlichen Ausland sind Neubaupreise hierzulande noch günstig.

- Angloamerikanische und chinesische Investoren engagieren sich verstärkt im deutschen Wohnungsmarkt. Pensions- und Investmentfonds kaufen in großem Stil vorhandene Bestände auf.

- Noch gelten steuerliche Vorteile bei Erbschaft und Schenkung, sowie bei der Veräußerung im Privatvermögen nach Ablauf der Spekulationsfrist.

Das sind nur einige Gründe, warum der Bedarf an Immobilien, besonders auch an Wohnfläche steigt. Mieteinnamen und Abschreibungsmöglichkeiten erleichtern Ihnen zudem den Vermögensaufbau durch Immobilien – und Fremdmittel tilgen Sie durch Inflation mit „immer billiger werdendem Geld“. Natürlich bestimmen Lage und Bauqualität die Ertragssicherheit und langfristige Wertentwicklung von Wohneigentum. Anlageerfolg gilt daher nicht überall. Ein Blick in den jeweils aktuellen Wohnatlas hilft Ihnen bei Ihrer Entscheidung.

Zum Vergleich: Börsenkurse werden immer zweimal passiert: nach oben und nach unten. Ist dies ein starkes Fundament für die Zukunft?

Fazit:

Haben Sie die 3 Geheimnisse erkannt, warum Immobilien als Kapitalanlage unverzichtbar sind?

- Die herkömmlichen Systeme der Altervorsorge versagen.

- Die Inflation frisst Ihr Vermögen.

- Der Bedarf an Immobilien steigt, egal ob die Bevölkerungszahl zu- oder abnimmt.

Was werden Sie jetzt tun?

Holen Sie sich jetzt Ihr Gratis-E-Book: „So schützen Immobilien Ihr Kapital“ – Tragen Sie einfach Ihren Vornamen und Ihre beste E-Mail-Adresse ein und klicken Sie auf den Button:

Pflegeimmobilie als Kapitalanlage

Für Investoren werden Pflegeimmobilien als Kapitalanlagen immer interessanter. Dies gilt besonders für Anleger, die auf Sicherheit bedacht sind, denn der Markt für Pflegeimmobilien ist einer der wenigen sicheren, konjunkturunabhängigen Zukunftsmärkte.

Pflegeimmobilie als Kapitalanlage – verschiedene Modelle

![]() Nicht jeder Anleger hat genug Geld, um allein mehrere Millionen in ein komplettes Pflegeheim zu investieren. Doch als Mitgesellschafter ist auch nicht nötig, denn es sind auch kleinere Investments in Pflegeimmobilien möglich.

Nicht jeder Anleger hat genug Geld, um allein mehrere Millionen in ein komplettes Pflegeheim zu investieren. Doch als Mitgesellschafter ist auch nicht nötig, denn es sind auch kleinere Investments in Pflegeimmobilien möglich.

Kapitalanleger können in einzelne Zimmer eines Pflegeheims oder in einen Fonds investieren. Das Risiko eines Mietausfalls ist niedrig, da die Betreiber das gesamte Heim pachten.

Wichtig ist, dass die Betreiber des Pflegeheims solvent bleiben. Jedoch ist das Risiko eines Mietausfalls niedrig, da die Betreiber aufgrund eines Versorgungsvertrags gemäß § 72 des Sozialgesetzbuchs XI die ausstehenden Kosten vom Sozialversicherungsträger erhält, falls der Pflegebedürftige das Geld für die Miete nicht selber aufbringen kann. Zudem können Pächter und Betreiber eines Pflegeheims schon allein deshalb weit weniger in die Insolvenz geraten, weil die Nachfrage hoch und eine die Einnahmen gesetzliche abgesichert sind – ganz anders als dies bei einem Vermieter von normalen Privatwohnungen der Fall ist.

Zwei weitere Vorteile von Pflegeimmobilien als Kapitalanlage

![]() Mit Pflegeimmobilien ist ein relativ niedriger Verwaltungsaufwand verbunden und aufgrund der hohen Nachfrage entfällt eine Mietersuche. Wie bei jeder Immobilie sollte allerdings ein gewisser Anteil der Einnahmen in eine Instandhaltungsrücklage fließen.

Mit Pflegeimmobilien ist ein relativ niedriger Verwaltungsaufwand verbunden und aufgrund der hohen Nachfrage entfällt eine Mietersuche. Wie bei jeder Immobilie sollte allerdings ein gewisser Anteil der Einnahmen in eine Instandhaltungsrücklage fließen.

Im Verhältnis zu den Unsicherheiten an den Kapitalmärkten mit den extrem niedrigen Zinsen bei Geldanlagen sind viele potentielle Anleger auf der Suche nach krisensicheren Anlagemöglichkeiten mit guten Zukunftsprognosen und hohen Renditen. Dafür bieten Pflegeimmobilien als Kapitalanlagen weit bessere Chancen für Anleger.

Immobilien sind unternehmerisches Kapital

In der Immobilien-Zeitung vom 26.01.2012 gibt es ein empfehlenswertes Interview mit Stefan Wundrak, Research-Director bei Henderson Global Investors. Seine Empfehlung für Anleger, gleich ob privat oder institutionell: „Immobilien als Unternehmen behandeln“.

Immobilien sind Kapitalanlagen wie ein Unternehmen

Was stört Stefan Wundrak bei Kapitalanlegern im Umgang mit Immobilien? Immobilien sind kein Sparbuch, Bond oder ähnliches:

„Sie verwenden zu oft einfach das Benchmark-System des Finanzmarkts. Darin gilt eine möglichst langfristig an ein Einzelunternehmen vermietete Immobilie als Cashflow-Coupon, der jährlich ausgezahlt wird. Man vergleicht Bonds mit 3% Verzinsung p.a. mit Immobilien, die 5% ausschütten.“

Es bringt nichts, eine Immobilie nach dem Kauf jahrelang sich selbst zu überlassen. Richtiger wäre, die Steine „anzufassen“, diversifiziert zu vermieten, die Immobilie neu zu positionieren und damit aufzuwerten.

„Dieser unternehmerische Ansatz wirkt de facto risikominimierend.“

Im Unterschied zu Anleihen, die gerade für große institutionelle Anleger wie Versicherungen und Pensionskassen Maßstab jeder Anlage sind, weisen Immobilien eine andere Risikostruktur auf:

„Der entscheidende Unterschied zwischen Immobilien und Anleihen ist der Wert bei Endfälligkeit. Bei Anleihen gibt es zwar Kursschwankungen während der Laufzeit, aber der Endwert bei Rückzahlung steht fest. Bei Immobilien ist das bekanntlich nicht der Fall.“

Worauf Kapitalanleger bei Immobilienbeteiligungen achten sollten?

Gerade für Privatanleger gibt er einen sehr wertvollen Tipp, wenn sie Angebote prüfen:

„Die Fondsgesellschaft verdient das meiste Geld zum Beginn des Anlagezeitraums und nicht dann, wenn es ans Nachvermieten oder an den lukrativen Wiederverkauf geht. Das setzt die falschen Anreize …

Eine Immobilie ist eine Unternehmensbeteiligung mit Risiko. Um mit diesem Risiko sinnvoll umzugehen, braucht es ein aktives Management. Es hat doch keinen Sinn, ein Management dafür zu bezahlen, dass es nichts tut.“