Pflegeimmobilie als Kapitalanlage mit Rendite

Der Markt für Pflegeimmobilien und Seniorenresidenzen als Kapitalanlage mit Rendite boomt. 2014 nahm das Transaktionsvolumen gegenüber dem Jahr zuvor um 24 Prozent zu. Zugleich drängen immer mehr ausländische Profiinvestoren auf den deutschen Markt.

Pflegeimmobilie als Kapitalanlage mit Rendite

Wachsende Nachfrage nach Pflegeimmobilien

Im vergangenen Jahr wechselten einer Analyse des Beratungsunternehmens CBRE zufolge Gesundheitsimmobilien mit einem Gesamtwert von 811 Millionen Euro den Besitzer. Das Transaktionsvolumen stieg das sechste Jahr in Folge. Der für die Pflegeimmobilie als Kapitalanlage zu verzeichnende Wachstumstrend wird sich mittel- und langfristig eher noch verstärken, da in Deutschland bis zum Jahr 2030 mindestens 380.000 zusätzliche Pflegeplätze benötigt werden; bei weiteren 240.000 Plätze besteht dringender Sanierungs- und Modernisierungsbedarf. Dafür sind Investitionen von insgesamt 54 Milliarden Euro erforderlich. Derzeit bestehen bundesweit rund 11.000

Pflegeheime, in denen 2,46 Millionen Pflegebedürftige leben. Experten rechnen damit, dass die Nachfrage in der stationären Pflege bis 2030 um 50 Prozent zunehmen wird.

Welche Renditechance die Pflegeimmobilie als Kapitalanlage bietet, wird noch deutlicher im Vergleich zu anderen Assets. Langfristig verpachtete Objekte mit moderner Ausstattung an nachhaltigen Standorten erzielen eine Nettospitzenrendite zwischen 175 und 215 Basispunkten über den Renditen für Topobjekte aus dem Büro- und Einzelhandelssegment. Im Vergleich zu Investments in erstklassige Hotelimmobilien bieten Pflegeheime einen positiven Spread von 100 Basispunkten.

Gute Erfahrungen mit Pflegeimmobilien locken ausländische Investoren

Das macht Pflegeimmobilien zunehmend attraktiv für ausländische Asset- und Fondsmanager. Sie haben gegenwärtig bereits einen Marktanteil von 17 Prozent, Tendenz stark steigend. Allein im zurückliegenden Jahr waren Investoren aus dem Ausland für fast 40 Prozent der Transaktionen verantwortlich – im ersten Halbjahr sogar mit 53 Prozent. Sie streben zumeist gleich ein großes Deutschland-Portfolio an. Heimische institutionelle Anleger hatten im Vorjahr einen Anteil von 22 Prozent am Transaktionsvolumen. Gemessen am gesamten gewerblichen Immobilientransaktionsvolumen entfiel auf Pflegeheime im vergangenen Jahr ein Anteil von gut zwei Prozent. Nimmt man Gesundheitsimmobilien, wie Krankenhäuser oder Reha-Kliniken hinzu, ergibt sich ein Gesamtanteil von mehr als fünf Prozent.

Trotz der stetig gestiegenen Transaktionsumsätze bleiben deshalb Gesundheitsimmobilien am Investmentmarkt weiterhin ein Nischenprodukt. Noch deutlicher:

Die Pflegeimmobilie als Kapitalanlage ist immer noch ein Geheimtipp für Insider.

Quelle: ERFOLG – Neues aus der Wirtschaft, 5-6/2015

Siehe auch:

- CBRE, Pflegeimmobilienreport H1 2014

- Cash.online, 08.10.2014, CBRE: Dynamik am Markt für Pflegeimmobilien setzt sich fort

Pflegeimmobilie als Kapitalanlage

Für Investoren werden Pflegeimmobilien als Kapitalanlagen immer interessanter. Dies gilt besonders für Anleger, die auf Sicherheit bedacht sind, denn der Markt für Pflegeimmobilien ist einer der wenigen sicheren, konjunkturunabhängigen Zukunftsmärkte.

Pflegeimmobilie als Kapitalanlage – verschiedene Modelle

![]() Nicht jeder Anleger hat genug Geld, um allein mehrere Millionen in ein komplettes Pflegeheim zu investieren. Doch als Mitgesellschafter ist auch nicht nötig, denn es sind auch kleinere Investments in Pflegeimmobilien möglich.

Nicht jeder Anleger hat genug Geld, um allein mehrere Millionen in ein komplettes Pflegeheim zu investieren. Doch als Mitgesellschafter ist auch nicht nötig, denn es sind auch kleinere Investments in Pflegeimmobilien möglich.

Kapitalanleger können in einzelne Zimmer eines Pflegeheims oder in einen Fonds investieren. Das Risiko eines Mietausfalls ist niedrig, da die Betreiber das gesamte Heim pachten.

Wichtig ist, dass die Betreiber des Pflegeheims solvent bleiben. Jedoch ist das Risiko eines Mietausfalls niedrig, da die Betreiber aufgrund eines Versorgungsvertrags gemäß § 72 des Sozialgesetzbuchs XI die ausstehenden Kosten vom Sozialversicherungsträger erhält, falls der Pflegebedürftige das Geld für die Miete nicht selber aufbringen kann. Zudem können Pächter und Betreiber eines Pflegeheims schon allein deshalb weit weniger in die Insolvenz geraten, weil die Nachfrage hoch und eine die Einnahmen gesetzliche abgesichert sind – ganz anders als dies bei einem Vermieter von normalen Privatwohnungen der Fall ist.

Zwei weitere Vorteile von Pflegeimmobilien als Kapitalanlage

![]() Mit Pflegeimmobilien ist ein relativ niedriger Verwaltungsaufwand verbunden und aufgrund der hohen Nachfrage entfällt eine Mietersuche. Wie bei jeder Immobilie sollte allerdings ein gewisser Anteil der Einnahmen in eine Instandhaltungsrücklage fließen.

Mit Pflegeimmobilien ist ein relativ niedriger Verwaltungsaufwand verbunden und aufgrund der hohen Nachfrage entfällt eine Mietersuche. Wie bei jeder Immobilie sollte allerdings ein gewisser Anteil der Einnahmen in eine Instandhaltungsrücklage fließen.

Im Verhältnis zu den Unsicherheiten an den Kapitalmärkten mit den extrem niedrigen Zinsen bei Geldanlagen sind viele potentielle Anleger auf der Suche nach krisensicheren Anlagemöglichkeiten mit guten Zukunftsprognosen und hohen Renditen. Dafür bieten Pflegeimmobilien als Kapitalanlagen weit bessere Chancen für Anleger.

Pflegeimmobilien vom Markführer

In den nächsten Jahren und Jahrzehnten wird die Anzahl der pflegebedürftigen Menschen in Deutschland weiter kontinuierlich steigen. Der medizinische Fortschritt und damit die gestiegene Lebenserwartung führen zu einem hohen Bedarf an geeigneten Wohnungen und Pflegeeinrichtungen.

Pflegeimmobilien werden dringend gebraucht

Mehr Statistiken finden Sie bei Statista

Allein die Anzahl der hochbetagten Menschen die 80 Jahre und älter sind, hat sich seit 1950 auf mittlerweile 4,3 Millionen Menschen versechsfacht. Aus diesem Grund gelten Senioren-Pflegezentren als Wachstumsmarkt mit Zukunft. Der besondere Vorteil für Investoren ist,

- es werden dringend private Investitionen benötigt,

- der Markt ist staatlich geregelt,

- und die ertragsstarken Investitionen zeichnen sich durch eine hohe Wertsicherheit aus.

Beteiligungen an Pflegeimmobilien bieten Anlegern die Möglichkeit, in diesen soliden Markt zu investieren. Mit dieser Zukunftsbeteiligung kann der Anleger beispielsweise eine Ausschüttung von 5,5 Prozent p. a. erzielen, die monatlich ausgezahlt wird. Zu den Marktführern in diesem Bereich gehören die IMMAC. Seit 1996 befasst sich IMMAC ausschließlich mit Health Care Immobilien und hat mit 70 Fonds bewiesen, dass Prognosen auch in schwierigen Zeiten nahezu punktgenau erfüllt werden können. Ein Scope-Management-Rating von „AA+“ und Analysten bestätigen das hohe Qualitätsniveau der Beteiligungsangebote.

Wachstumsmarkt mit staatlicher Regelung

Bis zum Jahr 2030 wird in Deutschland ein Anstieg der Pflegebedürftigen um 36 Prozent auf ca. 3,4 Millionen Menschen erwartet. In diesem Zeitraum ergibt sich nach Prognosen von Experten ein Gesamtinvestitionsbedarf von insgesamt 60 Milliarden Euro. Eine Investition in diesen Markt ist nicht nur attraktiv, es handelt sich auch um eine Investition mit einer hohen sozialen Komponente: der Zuverfügungstellung eines Pflegeplatzes für einen pflegebedürftigen Menschen.

Investitionsziele sind nicht selten gleich mehrere Objekte, was den Anlegern durch die Streuung mehr Einnahmesicherheit bietet. So gehören zum IMMAC 71 drei bereits bestehende Pflegeimmobilien in drei Bundesländern:

- „Artemed Pflegestift An der Rodau“ in Rödermark,

- „Altenpflegeeinrichtung Am alten Domhof“ in Gütersloh und

- „Seniorenzentrum Marienhof“ in Ascheberg.

Alle drei Objekte erzielen zum Zeitpunkt der Fondsplatzierung bereits Einnahmen. Ein Planungs- bzw. Fertigstellungsrisiko ist nicht vorhanden. Die langfristigen Pachtverträge mit den jeweiligen Betreibern laufen mindestens 20 Jahre plus Option. Durch diese Konzeption werden nicht nur langfristige Erträge gesichert, auch eine sinnvolle Risikodiversifikation erfolgt durch die Aufteilung auf drei unterschiedliche Standorte.

Das Besondere an Pflegezentren ist, dass es sich um „förderungswürdige Sozialimmobilien“ handelt, die über eine 100 Prozent öffentlich geregelte Refinanzierung verfügen. Das bedeutet, dass vorher mit den Sozialträgern die Kosten (Pflege, Unterbringung und Verpflegung, Investitionskostenanteil = Miete) besprochen und vereinbart werden. Hierdurch ist gewährleistet, dass, falls der Pflegebedürftige seine „Miete“ nicht zahlen kann, sofort die Sozialkassen einspringen. Für den Fonds und damit für den Anleger eine hohe Sicherheit der Pachteinnahmen.

Die Ausschüttung bei diesem Premium-Investment startet mit soliden 5,5 Prozent p.a. und steigt auf bis zu 7 Prozent ab dem Jahr 2026. Die erste Ausschüttung ist bereits anteilig für das Rumpfgeschäftsjahr 2014 geplant. Das Besondere für die Anleger ist die Tatsache, dass die Ausschüttung monatlich ausgezahlt wird. Die geplante Gesamtausschüttung ist insgesamt mit ca. 215 Prozent der Beteiligungssumme prognostiziert.

Das bisherige Investitionsvolumen des Initiators beträgt über 1 Milliarde Euro und beinhaltet knapp 110 Senioren- und Sozialpflegeeinrichtungen. Somit kann man von einem Spezialisten sprechen, der sein Handwerk versteht. Der Pflegemarkt in Deutschland gilt als Wachstumsmarkt. Der Anteil der über 65-jährigen soll bis 2030 um ca. 30 Prozent auf ca. 22,3 Millionen Menschen steigen. Die demografische und gesellschaftliche Entwicklung führt zu einer höheren Nachfrage. Für Anleger in der heutigen Zeit ist es auch von besonderer Bedeutung, dass der Markt der stationären Pflege nur bedingt von der Konjunktur beeinflusst wird.

Fazit: Die Leistungsbilanz des Anbieters der Beteiligung in der etablierten Assetklasse ist erstklassig. Die langfristigen, über mindestens 20 Jahre und Option, abgeschlossenen Pachtverträge schaffen Kalkulationssicherheit für die Anleger. Beteiligungen an diesem Ausnahmefonds sind ab 10.000 Euro möglich. Sachwertbasierende Anlagealternativen mit soliden Ertragschancen wie bei dieser Beteiligung sind sehr nachgefragt.

Zukunftsmarkt Sozialimmobilien

Investitionen in Sozialimmobilien sind finanziell attraktiv und sozial dringend notwendig: pflegebedürftigen Menschen brauchen einen Pflegeplatz. In den nächsten Jahrzehnten wird die Anzahl der pflegebedürftigen Menschen in Deutschland weiter kontinuierlich steigen.

Sozialimmobilien – ein Zukunftsmarkt für Investoren

In den nächsten Jahren und Jahrzehnten wird die Anzahl der pflegebedürftigen Menschen in Deutschland weiter kontinuierlich steigen. Der medizinische Fortschritt und damit die gestiegene Lebenserwartung führen zu einem hohen Bedarf. Allein die Anzahl der Hochbetagten, Menschen die 80 Jahre und älter sind, hat sich seit 1950 auf mittlerweile 4,3 Millionen Menschen versechsfacht. Aus diesem Grund gelten Senioren-Pflegezentren als Wachstumsmarkt mit Zukunft.

Der besondere Vorteil für Investoren ist,

- es werden dringend private Investitionen benötigt,

- der Markt ist staatlich geregelt und

- die ertragsstarken Investitionen zeichnen sich durch eine hohe Wertsicherheit aus.

Bis zum Jahr 2030 wird in Deutschland ein Anstieg der Pflegebedürftigen um 36 Prozent auf ca. 3,4 Millionen Menschen erwartet. In diesem Zeitraum ergibt sich nach Prognosen von Experten ein Gesamtinvestitionsbedarf von insgesamt 60 Milliarden Euro. Eine Investition in diesen Markt ist nicht nur finanziell attraktiv, es handelt sich auch um eine Investition mit einer hohen sozialen Komponente: der Zuverfügungstellung eines Pflegeplatzes für einen pflegebedürftigen Menschen.

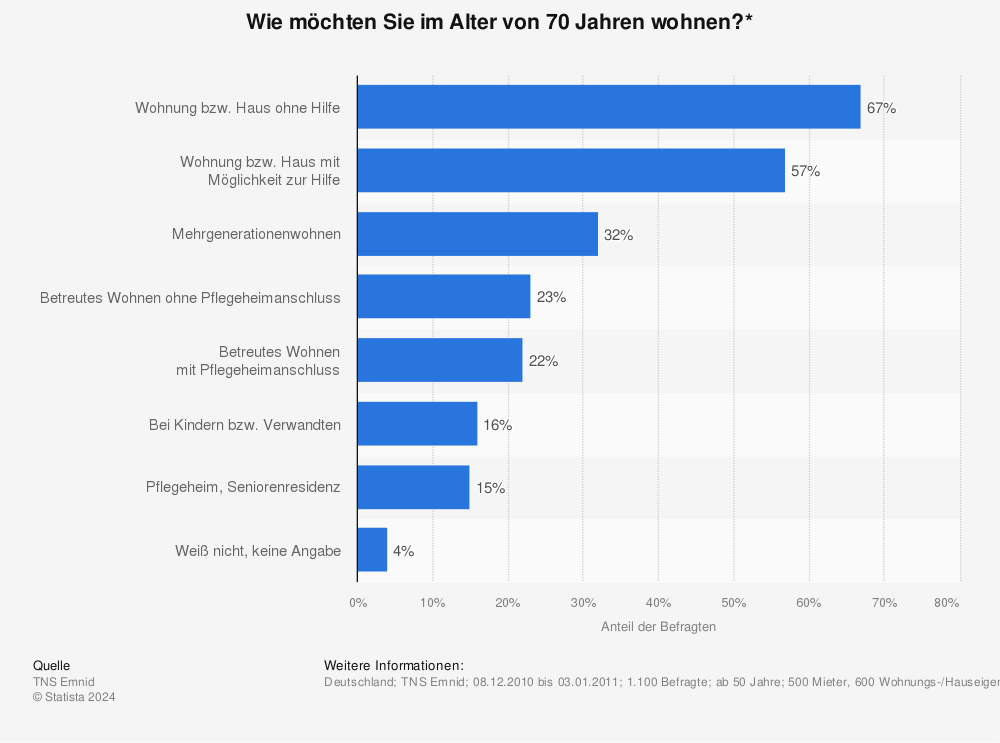

TNS Emnid fragte zum Jahreswechsel 2010/2011 Personen ab 50 Jahre (500 Mieter und 600 Wohnungs-/Hauseigentümer): „Wie wollen Sie wohnen, wenn Sie 70 Jahre alt sind?“ / „Wie wohnen Sie derzeit?“ / „Wie haben Sie gewohnt, als Sie 70 Jahre alt waren?“

15 Prozent der Befragten würden in einem Pflegeheim oder in einer Seniorenresidenz leben wollen:

Mehr Statistiken finden Sie bei Statista

Das Besondere an Pflegezentren ist, dass es sich um „förderungswürdige Sozialimmobilien“ handelt, die über eine 100 Prozent öffentlich geregelte Refinanzierung verfügen. Das bedeutet, dass vorher mit den Sozialträgern die Kosten (Pflege, Unterbringung und Verpflegung, Investitionskostenanteil = Miete) besprochen und vereinbart werden. Hierdurch ist gewährleistet, dass, falls der Pflegebedürftige seine „Miete“ nicht zahlen kann, sofort die Sozialkassen einspringen. Für den Fonds und damit für den Anleger eine hohe Sicherheit der Pachteinnahmen.

Wenn Sie an weiteren Informationen zu einer aktuellen Beteiligung an Sozialimmobilien interessiert sind, dann fordern Sie jetzt weitere Informationen an:

Übrigens: Was ist Ihnen lieber – Solide Sachwerte oder Ramschpapiere?

„Sie gelten als Ramschpapiere und Auslöser der Finanzkrise: verbriefte Kredite. Nun wollen Berlin und Paris diese Geldquelle wiederbeleben, um die schwächelnde Konjunktur anzukurbeln.“

Quelle: Süddeutsche Zeitung, 09.09.204

Pflegeheim vs. Pflegeappartement

In der Immobilien Zeitung vom 13.02.2014 und im Handelsblatt vom 14.03.2014 erläutert Stefan Klingsöhr, Geschäftsführer der KLINGSÖHR Unternehmensgruppe, Chancen und Risiken von Pflegeappartements für Kapitalanleger.

Pflegeheim vs. Pflegeappartement

Der Kauf einzelner Pflegeappartements gewinne am Pflegeimmobilienmarkt an Bedeutung.

„‚Meiner Beobachtung nach entstehen durch das Aufteilergeschäft bei Pflegeimmobilien Eigentümergemeinschaften, deren Mitglieder keinerlei Wissen über die Komplexität dieser Immobilien haben – ein großes Risiko'“.

Statt eines Appartements – also einer Wohnung – würden Anleger tatsächlich ein Teileigentum an einer Spezialimmobilie sowie einen großen Teil Gemeinschaftsflächen erwerben. Mit einem vergleichsweise sicheren und einfachen Wohnungsinvestment habe das nur wenig zu tun.

„‚Wie bei der Wohnungsprivatisierung teilen die Anbieter Pflegeheime in einzelne Pflegeapartments auf und verkaufen diese zuzüglich eines Anteils am Gemeinschaftseigentum an Kapitalanleger'“.

Dieses Investment sei nicht ohne Risiko.

„‚Anlegern muss klar sein, dass das Investment weit komplexer und dadurch auch riskanter ist als ein reines Wohnimmobilieninvestment'“.

Im Forum von wallstreet-online konkretisiert ein Teilnehmer am 17.06.2014 diese Aussage an zwei Risikofaktoren:

„Betreiberausfall: Noch schlimmer ist nur ein schlechter Betreiber. Beides passiert aber hin und wieder. Auch bei Pflegeappartements. Wo findet man schnell Ersatz? Ist überhaupt jemand zuständig? Vor allem: Wer ist Fachmann genug, um neue Betreiber auszuwählen UND bei Vertragsverhandlungen nicht über den Tisch gezogen zu werden? Auch bei IMMAC-Fonds sind schon Betreiber ausgefallen. Doch da kann man damit umgehen: Noch nie mußte ein IMMAC-Fonds auch nur auf eine Monatsmiete verzichten!

Kaufpreise: Laut uns vorliegenden Dokumentationen (u.a. ‚kapital-markt intern‘) werden Pflegeappartements gerne zum 20-fachen der Jahresmiete – erheblich überteuert – verkauft. ‚k-mi‘ hat diese überhöhten Preise mehrfach angeprangert. Immer mit dem Hinweis auf Fondsgesellschaften, die auch Neubauten nur zum 13-fachen einkaufen. Zitat: ‚Da uns die Mietrendite zu gering ist, sollten Anleger, die an Pflegeheimen interessiert sind, u.E. eher geschlossene Fonds von renommierten Anbietern in Erwägung ziehen.‘

Nun wissen Sie, warum wir uns von ‚Pflegeappartements‘ fernhalten. Gerade wegen hervorragender Aussichten im Pflegemarkt sind – und bleiben – wir lieber IMMAC-Fans. Da weiß man, was man hat. Und diese Ausführungen sind keine Konkurrentenschelte! Wir nennen deshalb bewußt keine näheren Details. Es ist Ihre Entscheidung, wie Sie investieren. Wir wollen helfen, daß Sie vorher wissen, worauf Sie sich einlassen.“

Quellen: Immobilien-Zeitung, 13.02.2014, Handelsblatt, 14.03.2014, wallstreet-online.de, 17.06.2014

Geschlossene Immobilienfonds und Altersvorsorge

Unter dem Titel „BGH: Geschlossene Immobilienfonds für Altersvorsorge geeignet“ berichtet der Düsseldorfer Brancheninformationsdienst ‚kapital-markt intern‘ vorab über ein jüngstes Urteil des Bundesgerichtshofs.

Geschlossene Immobilienfonds für Altersvorsorge geeignet

![]() Die Karlsruher Richter heben damit ein Urteil des Oberlandesgerichts (OLG) Saarbrücken von Oktober 2012 in wichtigen Punkten auf. Damals war ein Finanzvermittler wegen Beratungsfehlern zu Schadenersatz verurteilt worden. Nach dem Urteil des OLG handele es sich bei dem vorliegenden geschlossenen Immobilienfonds um eine hochspekulative Anlage, die für eine ergänzende Altervorsorge unabhängig von den konkreten Umständen des Anlegers grundsätzlich ungeeignet sei.

Die Karlsruher Richter heben damit ein Urteil des Oberlandesgerichts (OLG) Saarbrücken von Oktober 2012 in wichtigen Punkten auf. Damals war ein Finanzvermittler wegen Beratungsfehlern zu Schadenersatz verurteilt worden. Nach dem Urteil des OLG handele es sich bei dem vorliegenden geschlossenen Immobilienfonds um eine hochspekulative Anlage, die für eine ergänzende Altervorsorge unabhängig von den konkreten Umständen des Anlegers grundsätzlich ungeeignet sei.

Der Bundesgerichtshof (BGH) hat entschieden, dass geschlossene Immobilienfonds für die ergänzende Altervorsorge nicht per se ungeeignet sind (BGH, Urteil III ZR 389/12 vom 24.04.2014). Damit wurde die Annahme des OLGs vom Bundesgerichtshof klar zurückgewiesen.

Christian Prüßing, Redaktionsleiter von ‚kapital-markt intern‘ begrüßt die Entscheidung des BGH:

„‚Die aktuelle Vereinheitlichung und Klärung der Rechtsprechung zu der Frage, ob ‚Geschlossene Immobilienfonds′ zur Altersvorsorge‘ geeignet sind, ist zu begrüßen. Natürlich muss auch nach diesem Urteil weiterhin eine fundierte Aufklärung über die Risiken von geschlossen (Immobilien-)Fonds in jeder Beratung stattfinden. Aber in der langfristigen Perspektive bietet diese BGH-Entscheidung auch einen konkreten Nutzen für die Anleger und Sparer: Angesichts der anhaltenden Niedrigzinsphase gehen die Optionen zum Aufbau einer Altersvorsorge aus. In dieser Situation ganze Anlageklassen – die wie geschlossene Fonds inzwischen hochreguliert sind – für den Aufbau einer Altersvorsorge pauschal auszuschließen, wäre grundfalsch und der kürzeste Weg, eine effiziente Altersvorsorge zunichte zu machen. Bestimmte Anlageklassen im Wege eines zivilrechtlichen Beratungsverbotes aus der Altersvorsorge pauschal zu verbannen, würde Anleger langfristig nur einschränken, ihnen schaden und ihnen die Möglichkeit nehmen, Risiken zu streuen, ein Portfolio mittels Sachwerten zu diversifizieren und Renditen über dem Inflationsniveau anzustreben.'“

Über den konkreten Einzelfall hinaus stellt der BGH zu der Rechtsfrage „Geschlossenen Immobilienfonds und Altersvorsorge“ grundsätzlich fest:

„‚Darüber hinaus handelt es sich bei einem geschlossenen Immobilienfonds um eine Art der Unternehmensbeteiligung, bei der das Risiko eines hohen oder vollständigen Kapitalverlusts gering ist, weil selbst bei unzureichendem Mietertrag jedenfalls der Sachwert des Immobilienvermögens, das bei dem streitgegenständlichen Fonds zum Zweck der Risikostreuung auf mehrere (Immobilien-)Projekte in verschiedenen Ländern verteilt ist, normalerweise erhalten bleibt. Dass vorliegend ein Teil des Fondskapitals (etwa ein Drittel) in ein S. Wertpapierdepot angelegt werden sollte und darüber hinaus der Fonds – wie üblich – zu einem bestimmten Anteil (etwas mehr als 45 Prozent) fremdfinanziert wurde (…), macht die Fondsbeteiligung entgegen der Auffassung des Berufungsgerichts noch nicht zu einer ‚hochspekulativen‘ Anlage, die auch für eine nur ergänzende Altersvorsorge von vorneherein als untauglich angesehen werden müsste'“

In der Meldung von ‚kapital-markt intern‘ wird zu dem Urteil auch Rechtsanwältin Stefanie Mann von der Heidelberger Kanzlei Schlatter mit den Worten zitiert:

„Mit dieser Entscheidung dürfte der BGH vielen Klagen sogenannter Anlegerschutzanwälte den Wind aus den Segeln nehmen. Diese werden sich zukünftig … wieder verstärkt mit den tatsächlichen Gegebenheiten im konkreten Einzelfall auseinanderzusetzen haben. Klagen aufgrund der Vermittlung geschlossener Immobilienfonds zum Zweck der ergänzenden Altersvorsorge dürften zukünftig nur dann erfolgreich sein, wenn dem Anleger im konkreten Fall zur Überzeugung des Gerichts der Nachweis gelingt, tatsächlich falsch oder unvollständig über Risiken dieses Fonds aufgeklärt worden zu sein.“

Quelle: markt-intern.de, 25.07.2014

Immobilienfonds – aktuelle Investitionschancen

Lohnt ein Immobilieninvestment angesichts der steigenden Preise überhaupt noch? Und wenn ja – wo? Das war Gegenstand eines Rundtischgesprächs von Experten auf Einladung von fondsdiscount.de.

Die Gäste – Rauno Gierig, Vertriebsdirektor der Wealth Management Capital Holding GmbH München, Marcus Kraft, Vorstand der ZBI Zentral Boden Immobilien AG Erlangen und Johannes Palla, geschäftsführender Gesellschafter von Habona Invest Frankfurt am Main – stehen für eine nachhaltige und langjährig erfolgreiche Tätigkeit mit Geschlossenen Immobilienfonds – nach neuer Sprachregelung Alternative Investmentfonds (AIF).

Immobilienfonds im Einzelhandel

Johannes Palla, Habona, verwies in dem Gespräch auf die deutlichen Preissteigerungen im Bereich der Einzelhandels- und Wohnimmobilien. Dies sei durch sehr günstige Finanzierungsmöglichkeiten einerseits und begrenzter Verfügbarkeit an Immobilienobjekten andererseits bedingt. Zugleich beobachtet er fortlaufend Nachfrageverschiebung zwischen den unterschiedlichen Nutzungsarten von Immobilien, die zu Wert- und Preisänderungen führen. Den deutschen Gesamtimmobilienmarkt sieht er als preisstabil an. Eine Immobilienblase und Überhitzung der Märkte sei nicht erkennbar, was für interessierte Privatanleger eine sichere Bank sei.

Habona hat seit Jahren einen Investitionsschwerpunkt in Einzelhandelsfonds deutscher Discounter und Supermärkte.

„Dass wir mit unserer Markteinschätzung richtig liegen, zeigen aktuelle Retail-Investmentmarkt-Berichte, z.B. der von BNP Paribas Real Estate. Um konkret ein paar Zahlen zu nennen: Allein im ersten Quartal 2014 wurden über drei Milliarden Euro in Deutsche Einzelhandelsimmobilien investiert – über die Hälfte davon in Discounter, Fach- und Supermärkte.“

Vor allem nationale und internationale Großinvestoren bevorzugen diese Assetklasse. Mit einem Transaktionsvolumen von über 1,16 Milliarden Euro habe sich der Umsatz im ersten Quartal 2014 mehr als verdreifacht.

Habona verfügt über 30 Jahre Erfahrung mit Einzelhandelsimmobilien und Kindertagesstätten und plant die Auflegung weiterer Fonds in diesen Asset-Klassen.

Immobilienfonds – Büroimmobilien

Rauno Gierig, WealthCap, sieht den Büroimmobilienmarkt in Deutschland stabil auf konstant hohem Niveau. Einer hohen Nachfrage steht ein geringes Angebot gegenüber – äußerst attraktiv für Anleger. In diesem Markt sieht auch er keine Gefahr einer Überhitzung. Als Standorte für Büroimmobilien bevorzugt WealthCap auch künftig die deutschen A-Städte Berlin, Düsseldorf, Frankfurt, Hamburg, Köln, München und Stuttgart.

Büroimmobilien sind das mit Abstand größte Segment des Gewerbeimmobilienmarktes. Das hat den Vorteil, dass der Büroimmobilienmarkt sehr liquide und transparent ist.

WealthCap plant in 2014 neue Fondslösungen in den Kern-Assetklassen Immobilien, Flugzeuge und Multi-Asset.

Immobilienfonds in Wohnimmobilien

Marcus Kraft, ZBI, machte darauf aufmerksam, dass in den letzten Jahren die Immobilienrenditen, insbesondere in den großen deutschen Metropolen sukzessive gesunken sind. Auch für Wohnimmobilien in den Ballungsräumen außerhalb der großen deutschen Metropolen sei erkennbar, dass die Renditen leicht gefallen sind. Er führt dies vor allem auf die EZB-Niedrigzinspolitik zurück, die Anleger zur Flucht in Immobilien veranlasst. Das treibe die Immobilienpreise und senke die Renditen.

Trotz der Preissteigerungen gilt für ZBI Berlin immer noch als attraktiver Investitionsstandort. Darüber hinaus investieren die ZBI-Anleger in prosperierende Ballungszentren mit gutem Entwicklungspotential. Derzeit betreffe das insbesondere die ostdeutschen Großstädte Dresden, Leipzig, Erfurt und Magdeburg als interessante Investitionsstandorte.

ZBI plant noch für 2014 einen Nachfolgefond für den sehr erfolgreich platzierten ZBI Professional 8 – den ZBI Professional 9.

Immobilienfonds – Investitionskriterien und Auswahlprozess

Am Beispiel der Einzelhandelsimmobilienfonds erläuterte Johannes Palla die Investitionskriterien und den Auswahlprozess der Fondsobjekte:

Jedes Investment durchlaufe einen institutionell geprägten Due Diligence Prozess. Zentrales Kriterium sei die Standortanalyse, die gemeinsam mit GfK erfolgt. Dabei werden unter anderem geprüft:

- die üblichen, einzelhandelsrelevanten Kriterien wie Makro-Standort, Mikro-Standort, Wettbewerbssituation und Einzugsgebiet,

- die sogenannte Umsatz-Mietbelastung des Mieters,

- ein rechtliches und ein technisches Gutachten.

Auf allen Informationen werde die Kaufentscheidung durch ein internes Gremium getroffen.

Innerhalb eines Immobilienfonds sei auch eine regionale Diversifizierung sehr wichtig.

„Mit bis zu 25 Objekten innerhalb eines Fonds wird das Klumpenrisiko eines einzelnen Standortes weitestgehend ausgeschlossen. Aufgrund unseres kleinteiligen, strukturierten Ankaufsprozesses sind wir zudem in der Lage, die Projekte sehr günstig zu erwerben und erfüllen so den Wunsch unserer Investoren nach einer ansprechenden Rendite.“

Die Fondseinnahmen stammen zu über 90 Prozent von bonitätsstarken Mietern aus dem Lebensmitteleinzelhandel. Mietverträge mit Laufzeiten von 15 Jahren mit Mietern wie Rewe und Edeka bieten bei fünfjährigen Fondslaufzeiten eine maximale Einnahmensicherheit für die Anleger.

Quelle, fondsdiscount.de, 24.07.2014

Beteiligung an Geschlossenen Fonds gestiegen

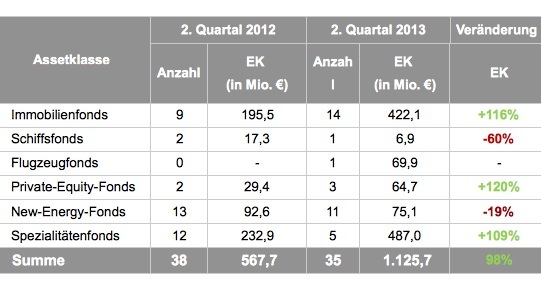

Die BaFin genehmigte im zweiten Quartal des Jahres 39 neue geschlossene Fonds. Anleger investierten innerhalb eines Jahres 98 Prozent mehr Eigenkapital. Die größten Zuwächse gab es bei Immobilien- und Spezialitätenfonds.

FERI-Analyse zur Entwicklung Geschlossener Fonds

FERI-Analyse: Beteiligung an Geschlossenen Fonds (Quelle: Cash.Online.de)

Kann es sein, dass die Anleger aufgrund der gesetzlichen Regulierung geschlossener Fonds seit wenigen Wochen dem Markt mehr Vertrauen entgegen bringen? – Mit Blick auf die Spezialitätenfonds scheint das wenig wahrscheinlich. Denn hinter

„… diesen Fonds verbirgt sich auch eine Genussrechtskonstruktion, auf die allein ein Eigenkapitalvolumen von 434 Millionen Euro entfällt“.

Für Schiffsfonds und Flugzeugfonds ist die jedenfalls nicht erkennbar.

Deutlich verringert haben Anleger auch ihre Investitionen in New-Energy-Fonds.

Auch wenn die Gesamtzahl der angeführten Fond mit 38 sehr niedrig ist, bleibt es für interessierte Kapitalanleger nach wie vor nicht leicht, die Spreu vom Weizen zu trennen.

Quelle: cash-online.de, 26.08.2013

INP – Premiumanbieter für Sozialimmobilien

Zu den Premiumanbietern für Sozialimmobilien gehört seit einiger Zeit auch die INP Finanzconsult GmbH aus Hamburg.

INP – Premiumanbieter für Sozialimmobilien

Die INP Finanzconsult GmbH erhielt schon mehrfach von renommierten Ratingagenturen sehr gute Bewertungen. So vergab das Hamburger Analysehaus G.U.B. Anfang 2013 an den Fonds „15. INP Deutsche Pflege Mitte GmbH & Co. KG“ insgesamt 81 Punkte. Diese Punktzahl entspricht einem G.U.B.-Prädikat „sehr gut“ (+++).

Gegenstand dieses Fonds waren zwei Seniorenzentren mit jeweils 134 Pflegeplätzen, die PHÖNIX-Seniorenresidenz „Am Teichberg“ in Wolfhagen und „Eichenhof“ in Sassenburg. Zu den Stärken des Fonds zählte G.U.B.

- die Erfahrung der 2005 gegründeten INP-Gruppe im Segment der Sozialimmobilien,

- keine Bau-, Fertigstellung und Anschaffungsrisiken,

- langfristige Mietverträge sowie

- die Gesamtfinanzierung durch bereits zugesagtes Fremdkapital sowie eine Platzierungsgarantie.

Vorteilhaft für Anleger waren zudem eine konservativ kalkulierte Inflationsrate mit 1,7 Prozent pro Jahr konservativ und eine überdurchschnittlich hohe Tilgung des Fremdkapitals.

Positiv auf die Bewertung wirkte sich zudem aus, dass eine unabhängige Treuhänderin und eine Mittelverwendungskontrolleurin eingebunden sind.

Schwächen und damit möglicherweise Risiken für Kapitalanleger sah die G.U.B. darin, dass keine externen Wertgutachten zu den Fondsobjekten vorlagen. Zudem sieht die Ratinggesellschaft in Spezialimmobilien grundsätzlich ein erhöhtes Anschlussvermietungsrisiko.

Sofern die Immobilie vertragsgemäß genutzt und gepflegt wird, dürfte angesichts der Nachfrageentwicklung auf dem Pflegemarkt dieses Risiko doch wohl begrenzt sein.

Denn die INP-Geschäftsführung legt nach eigenen Angaben das besondere Augenmerk auf die langfristige Werterhaltung und Wertsteigerung der Immobilien sowie auf die Neuentwicklung von Immobilien in Kooperation mit namhaften Projektentwicklern. Ihr oberstes Ziel sieht sie darin, ausschließlich Beteiligungsangebote für höchste Ansprüche hinsichtlich Qualität, Sicherheit, Nachhaltigkeit und sozialer Verantwortung zu entwickeln.

Quelle: GUB-Analys 15. INP Deutsche Pflege Mitte

Sie interessieren sich für eine Beteiligung von Premiumanbietern für Sozialimmobilien? Dann fordern Sie gleich weitere Informationen an:

Geschlossene Immobilienfonds – Pflegeimmobilien

Geschlossene Immobilienfonds gehörten in der Vergangenheit mit zu den beliebtesten Geschlossenen Fonds in Deutschland.

Ob im Inland oder im Ausland – der Branchenverband Sachwerte und Investmentvermögen (BSI) geht derzeit davon aus, dass insgesamt

- 72 Mrd. Euro Immobilienvermögen

- verteilt auf 1.060 Vermögensanlagen

- und 833.408 Anleger

verwaltet werden. Davon sollen 46,3 Mrd. Euro in Immobilien im Inland und 25,7 Mrd. Euro in Immobilien im Ausland investiert sein.

Insider bevorzugen Pflegeimmobilien

Noch weitgehend wenig bekannt und fast nur von Insidern genutzt werden Geschlossene Immobilienfonds für Pflegeimmobilien.

Neben der Investion in als weitgehend sicher geltendes „Betongold“ wird hierbei besonders geschätzt, dass sich die Fonds bedingt durch die staatliche Regulierung der Pflege weitgehend sichere Mieteinnahmen versprechen.

Die demographische Entwicklung in Deutschland mit ihrem zunehmend größeren Anteil an Pflegebedürftigen bietet zudem einen steigenden Nachfragemarkt bei gleichzeitig begrenztem Angebot. Das Bundesministerium für Gesundheit erwartet beispielsweise einen Anstieg der Pflegebedürftigen von 2,42 Millionen im Jahr 2010 auf 4,37 Millionen im Jahr 2050.

Die auf Sozialimmobilien spezialisierten Immotiss Care GmbH (ITC) rechnet bis 2030 mit einem Mehrbedarf von 380.000 zusätzlichen vollstationären Pflegeplätzen. Schwerpunkte bilden dabei 150.000 Plätze aufgrund von Altersdemenz, Mehrfacherkrankungen und rückläufigen Pflegemöglichkeiten durch Familienmitglieder.

Hinzu kommt, dass nach Exptertenschätzungen derzeit 30 Prozent der Pflegeplätze als nicht mehr marktfähig betrachtet werden. Sie genügen in ihrer Strukturqualität, Lage oder Ausstattung nicht mehr den Anforderungen der Pflegebedürftigen. Für die Schaffung neuer und die Revitalisierung bestehender Pflegeplätze werden voraussichtlich 54 Milliarden Euro notwendig sein, davon entfallen rund 60 Prozent auf die Neuerrichtung. Ohne Privatinvestoren sind die Gelder dafür wohl kaum aufzubringen.

IMMAC – Spezialist für Pflegeimmobilien

Die IMMAC – Immobilienfonds GmbH gilt in Deutschland als Spezialist im sogenannten Health-Care-Markt und verfügt über langjährige Erfahrungen und beste Expertise in diesem Bereich.

Die IMMAC entwickelt seit mehr als 15 Jahren Spezialfonds in Deutschland. Sie konzentrierte sich auf dieses Geschäftsfeld kurz nach Einführung der gesetzlichen Pflegeversicherung im Jahr 1995. Seit 2008 werden auch österreichische Pflegeimmobilien als Investitionsobjekte erschlossen.

Aufgrund dieser Erfahrungen und der Leistungsbilanz gilt die IMMAC heute als das führende auf Pflegeeinrichtungen spezialisierte Emissionshaus für geschlossene Fonds in Deutschland.

Sie wollen jetzt mehr Informationen zu den Chancen von Beteiligungen an Pflegeimmobilien? Dann melden Sie sich einfach mit Ihrer E-Mail-Adresse an: